LIBRARYライブラリー

JAPAN 会計・税務 国際税務

国税当局は納税者の海外金融口座情報を 自動的に入手可能に 平成29年より

2015.12.11

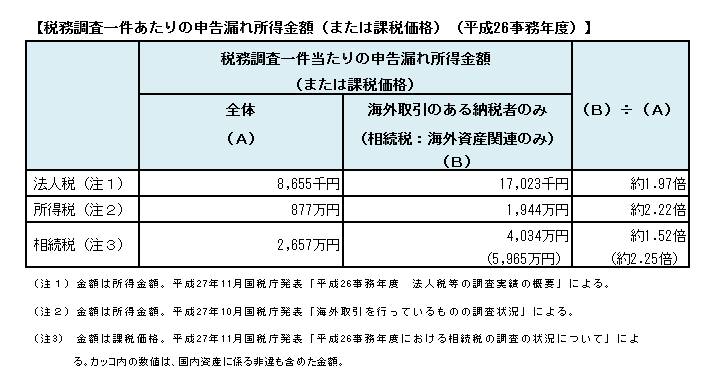

国税庁の発表によれば、法人税、所得税、相続税のいずれも、海外取引のある納税者(または海外資産関連)に対する税務調査一件あたりの申告漏れ所得金額(または課税価格)は、全体の税務調査一件あたりの申告漏れ金額に比べて2倍近くなっています(下図)。

これは、国税当局から見れば、海外取引がある納税者や海外資産関連の税務調査は徴税効率が高いことを意味します。国税庁は、上記発表時に、「租税条約等に基づく情報交換制度」を効果的に活用し、海外取引がある納税者、または、海外資産関連の税務調査を積極的に行うことを明言しています。

前回のブログでご説明したとおり「租税条約等に基づく海外の税務当局との間の情報交換」には、①要請に基づく情報交換、②自発的情報交換、③自動的情報交換の3形態があります。

このうち、自動的情報交換をめぐる国際的な取組みとして、OECDは海外の金融機関を利用した国際的な脱税及び租税回避に対処する動きを見せています。平成26年には、非居住者に係る金融口座情報を税務当局間で自動的に交換するための国際基準である共通報告基準(CRS: Common Report Standard)を公表しています。

同基準によれば、各国の税務当局は、自国の金融機関から非居住者の金融口座情報の報告を受け、租税条約の情報交換規定に基づき、その非居住者の居住地国の税務当局に対しその情報を提供します。

この取組みがスタートすれば、日本の国税当局も外国の税務当局から日本の居住者がその外国の金融機関に保有する口座情報の提供を受けることになります。たとえば日本の居住者Aさんが外国X国に金融口座を持っている場合、日本の国税当局は外国X国の国税当局からその口座情報の提供を年一回、要請しなくても自動的に受けるのです。

この基準に対応するため、日本では平成27年度税制改正において、国内に所在する金融機関から口座保有者の氏名、口座残高、利子・配当等の年間受取総額等の情報を報告させる制度を導入しています。当該制度は平成29年1月1日から施行され、平成30年4月30日までに国内に所在する金融機関から初回の報告、同年9月30日までに初回の情報交換がなされる予定です。

平成27年12月3日現在では、日本を含む53の国・地域(バミューダ、英領バージン諸島、ケイマン諸島などのタックス・ヘイブンを含む)が平成29年9月までに最初の情報交換を実施すると宣言し、その他22の国・地域は平成30年の実施を目指しています(OECDのHPによる)。

情報の交換が開始すれば、国税当局は「利子・配当等の年間受取総額」の情報から、海外金融資産から生じた利子・配当等で申告されていないものが把握可能となります。また、口座残高の情報から、当該金融資産を形成した所得で無申告のものの把握も容易です。

国税当局が、海外取引のある納税者の租税情報を海外からも入手できる時代。納税者は海外投資に係る税法や、税務コンプライアンスに関する理解を深め、それを遵守することが求められます。

以上