LIBRARYライブラリー

JAPAN 移転価格

移転価格リスクと向き合う⑩BEPS最終レポート【移転価格編】

2015.11.26

2015年10月5日、経済協力開発機構(OECD)はBEPSプロジェクト(*1)の最終レポートを公表したのはすでにお伝えしたとおりです。今回は、当該最終レポートのうち、移転価格に係る部分をとりあげます。

(*1) BEPS(Base Erosion and Profit Shifting税源浸食と所得移転)とは、国際的な税制の隙間や抜け穴を不当に利用した租税回避戦略を言います。

BEPS行動計画は15ありますが、移転価格に係るものは以下の4つです。

- 行動計画8 移転価格税制(無形資産)

- 行動計画9 移転価格税制(リスクと資本)

- 行動計画10 移転価格税制(他の租税回避の可能性が高い取引)

- 行動計画13 移転価格関連の文書化の再検討

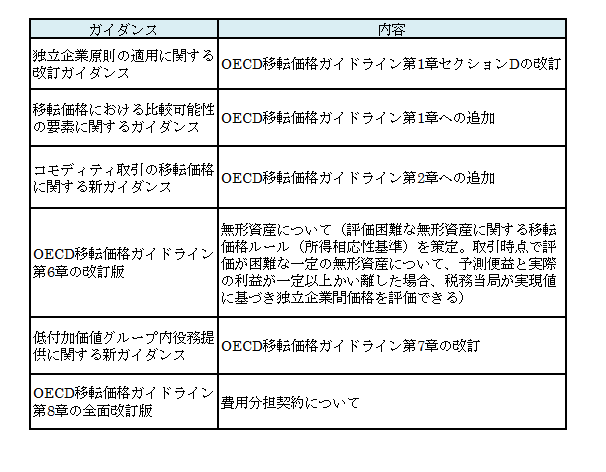

最終レポートでは、行動計画8、9、10を「行動8-10-移転価格の側面(Action 8-10 -Transfer pricing aspects)」として一まとめにして6つのガイダンスを、行動計画13については、「行動13-移転価格文書化及び国別報告書に係るガイダンス(Action 13-Guidance on transfer pricing documentation and country-by-country reporting」を公表しています。以下は、これらの概要です。

1.行動8-10-移転価格の側面(Action 8-10 -Transfer pricing aspects)

OECDは行動計画の8~10を一まとめにし、以下のような移転価格ガイダンスの改訂を行っています。

以上の他、OECDは2017年上半期に取引単位利益分割法の適用に関する新ガイダンスの発表を予定しています。

2.行動13-移転価格文書化及び国別報告書に係るガイダンス

(Action 13-Guidance on transfer pricing documentation and country-by-country reporting)

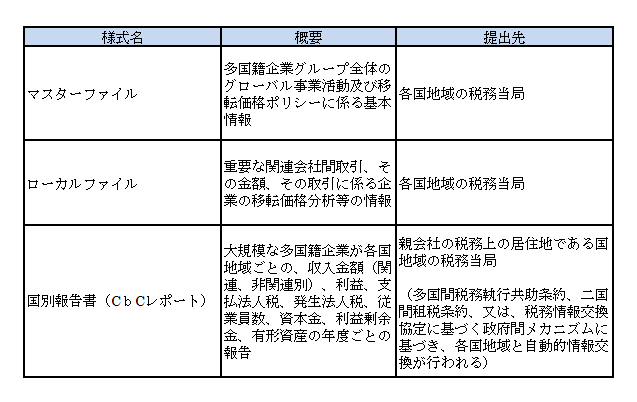

行動13の最終レポート「移転価格文書化及び国別報告書」は、多国籍企業グループに以下のような①マスターファイル、②ローカルファイル、③国別報告書の3種類の文書を共通様式に従って税務当局に提出(又は作成・保存)することを義務付けています。

③の国別報告書の提出は、2016年(平成28年)1月1日以降に始まる事業年度より求められ、年間連結売上高が7.5億ユーロ(約1,000億円)以上の多国籍企業に適用されます。

日本においては、平成28年度(2016年度)税制改正において対応が行われると見込まれ、2017年3月期から適用されることが予想されます。その場合、国別報告書提出期限は、2018年3月末日となります。税制改正においては、最終レポートで明確にされていない、国別報告書内での持分法適用会社の取扱い、関連会社・資本金・従業員数・有形資産額の定義、法人税額(納付税額ベース)の対象事業年度、源泉税の計上国の取扱い等が注目に値します。

今後、クロスボーダーの取引を行う多国籍企業は、以上の最終レポートの推奨事項が日本と進出国によってどのように法律に反映されるか注視する必要があるでしょう。

以上